》 登録3分、身分証不要 《

前回は、50代からでも資産運用をすべき理由について説明しました。

では、さっそく資産運用を始めたいところですが、余裕資金がなければ、資産運用なんてできません。

生活費がギリギリで余裕資金なんてないよ〜〜

本当に生活に余裕はないかい?

収入を増やすのは難しいけど、支出を見直すことで資産運用できるんじゃない?

5千円の積立投資で見える利益

私が、自分の子供に毎月5千円の積立投資を始めさせて3年6ヶ月が経ちました。

その結果は、

2024年5月現在の娘の投資結果

21,5000円投資で+89,775円の利益

となりました。

毎月5千円の積立投資を3年半続けて9万円のプラスは、かなり美味しいですね‼️

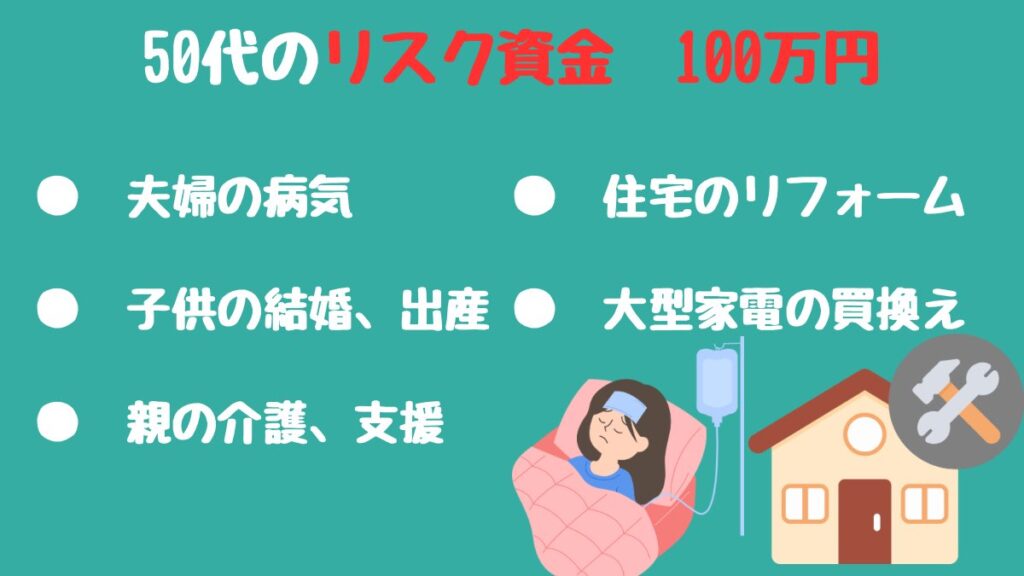

リスク資金100万円を作る

生活費に余裕がなければ、資産運用なんてできませんが、どの位余裕(蓄え)があれば資産運用できるでしょうか?

ベストセラー『お金の大学』では、会社員なら生活費6ヶ月分、自営業なら生活費1年分のリスク資金が必要と書かれています。

50代の私の場合は、

リスク資金 100万円

を貯蓄し、それ以外は資産運用しています。

ちなみに、私が今後の生活で起こり得るリスクは次のとおりです。

現在、私は最低限の生命保険や自動車保険に加入しており、退職しても失業保険が支給されることを考えると、100万円あれば当分の間は生活できるからです。

よって、まずはリスク資金100万円を貯蓄しましょう‼️

なお、リスク資金は人によって異なりますので、自分に取って支出リスクは何があるのか、いくら蓄えればいいのかを検討し、資金を蓄えた上で資産運用に取り組みましょう。

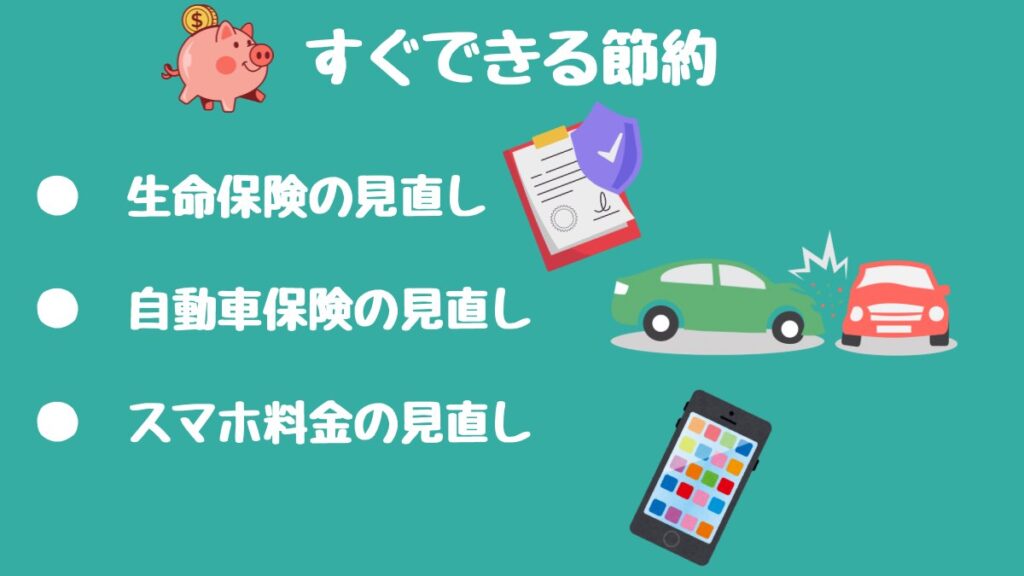

資産運用の資金を作ろう

リスク資金100万円を蓄えること自体大変なのに、更に資産運用するための資金を作出するなんて難しいことですよね。

会社で昇進したり、高収入先に転職したり、副業に取り組んで収入を増やすこともできますが、現実的には難しいです。

よって、収入が変わらないのならば、節約をして支出を減らすしかありません。

そこで、すぐに節約できる3点について詳しく説明します‼️

1. 生命保険を見直そう

以前私は、医療保険や傷害保険、グループ保険等色々な保険に加入していたのですが、見直しをするのが面倒くさくて死亡保障や入院保障は昔のまま掛け続けていました。

しかし、資産運用の資金を作出するためには保険の見直しが必要不可欠であると考え、一番最初に検討することにしたんです。

まずは、自分が死亡した時の死亡補償です。

死亡保障額については、各家庭の家族構成(ライフステージ)によって必要な保証額が変わってきます。

万一のときに困らない死亡保障額(50代)

- 夫婦のみ・・・・2300万

- 末子が小中学・・3200万

- 末子が高大学・・3500万

- 高齢夫婦・・・・1000万

よって、生命保険はライフステージに応じた死亡保障額を備えることになります。

私の家庭は、夫婦のみの世帯であり、表のとおりであれば2000万円の死亡保障があれば十分なのに、何と5000万円も掛けていました。

お金を捨てていました。なんと勿体無い‥‥

余分な保証はサクッと削ります。

次に、病気や怪我の入院保障についてですが、入院1日当たり2万円の入院保障になっていたので、1万円に口数を減らしました。

そして、日常生活における怪我を補償する傷害保険は脱退することにしました。

生活必要資金150万円があれば、起こりそうもない怪我の保障なんていりません。

よく考えてみましょう!

これまでに掛け捨ててきた保険額に比べて、実際に病気や怪我をして保険会社から回収できた保険金がいかに少額で、無駄に掛け捨ててきたことか‥

更に、医療費が高額になった場合、高額療養費制度の利用で医療費の出費が減るので入院保障を必要以上に手厚くする必要はないのです。

それこそ、不安ばかり煽る保険会社の思う壺です。

私は、生命保険等の保険額を見直した結果、月+2万円の資産運用をすることができました。

2. 自動車保険を見直そう

交通事故は、誰しも起こす可能性があり、起こしてしまえば相手方に対して高額な人身補償や車両補償などが必要となります。

相手方を死亡させた場合、数億円の賠償金が請求されることもありますし、車両や物の損壊についても数千万円の賠償金が請求されることも少なくありません。

そのため、任意加入である自動車保険でも対人補償及び対物補償は無制限で加入すべきです。

私は、その他にも弁護士特約やファミリーバイク特約(バイク所有の方)は加入しておいたほうが良いと思います。

本題の節約ですが、私は

- 「対人販売」、「代理店販売」からネット型に変更を検討する

- 運転者条件、年齢条件を付ける

- 車両保険を辞める

等について検討しました。

「対人販売」、「代理店販売」から「ネット販売」に変更

まず、保険会社の選択ですが、私は仕事の関係者の勧めの代理店で自動車保険に加入していたのですが、ネット型自動車保険の見積もりを数社から取ってみたところ、

- ゴールド免許特約

- ネット割

- 走る分だけ割

- セコムの出動

- 40代50代割

等色々な割引があり、約2~3万円くらい安くなりました。

「ネット販売」は、「対人販売」や「代理人販売」と違って人件費を削減した分だけ安くなっています。

一方で、「ネット販売」の場合、保険担当者は交通事故の相手方と電話でしか対応してくれないので、弁護士特約に加入して弁護士に一任できる状態にしておけばいいと思います。

「運転者条件」、「年齢条件」を付ける

当然のことながら、運転者を限定すれば自動車保険料は安くなります。

「運転者条件」の種類としては、乗る人を限定しない「限定なし」、同居の親族・別居の子供を対象とする「家族限定」、本人と配偶者を対象とする「本人・配偶者限定」、本人のみを限定する「本人限定」の4つがあり、限定するほど保険料は安くなります。

いつ運転するかもわからない人を想定して保険を掛けるのは無駄なので、なるべく運転者条件は掛けたほうがいいと思います。

私の車の場合、私と妻しか運転しませんので「本人・配偶者限定」の条件を付けています。

「年齢条件」の種類としては、乗る人を限定しない「限定なし」、21歳以上を対象とする「21歳以上限定」、26歳以上を対象とする「26歳以上限定」の3つがあり、運転経験が浅い若者ほど交通事故の発生リスクが高いため保険料は高くなります。

私の車の場合は、基本的に私と妻しか運転しないので一番安い「26歳以上限定」にしています。

ちなみに、急きょ子供に私の自動車を運転を依頼する場合は、「1日自動車保険」がスマホやコンビニで800円位から申し込めますので、それで対応するつもりです。

車両保険はかけない

車両保険とは、自分の車の修理費などを補償する保険で、加入する場合は約3万5千円の保険料が増えます。

どんな場合に車両保険を利用するかというと、

- 電柱等に衝突した自損事故

- 相手方が逃走した当て逃げ、ひき逃げ事故

- 交通事故の加害者側となり、相手方から補償を受けられない事故(追突事故等)

の場合です。

いやいや、実際に起こりそうな交通事故だから車両保険って必要じゃないの?と思われでしょうが、実は車両保険って中々使えない保険なのです。

私は自動車を所有してから30年車両保険に加入し続けていましたが、実際に車両保険を利用したことはありません。

バンパーを擦ったり、テールランプが破損した軽度の交通事故の経験は数回ありますが、いづれも車両保険を使うことはできず貯金を使って修理してきたのです。

その理由は、修理代が安かったからです。

自動車保険には等級制度というものがあり、保険を利用しなければ毎年等級は上がり保険料が安くなるのですが、逆に利用すると翌年3等級下がり、保険料がかなり上がることになるのです。

つまり、上がった分の保険料が修理代よりも高いのであれば損をするので、車両保険は使えないという結果になるのです。

毎年車両保険料を支払っているのに、肝心な時に使えないのなら保険をかける意味がありません。

また、これまでの運転経歴を見ても、自分が加害者の立場となり、自分の車を大破させるような交通事故を起こす可能性は全く現実味がないし、仮に起こした場合、車両保険を利用して自分の車を修理してまた運転を再開したいかとは到底思えません。

そこで私は、新車を購入して3年を経過していたことから車両保険を辞め、自分の車が損傷した場合は生活必要資金で補填し、車両保険分の資金は資産運用に充てることにしたのです。

自動車保険の車両保険を辞めたことにより年間+3.5万円の資産運用に充てることができました。

新車で購入した自動車の一般的な1年毎の減価償却は約20%です。

300万円で購入した自動車も、3年後は190万円、5年後は120万円の値打ちしかありませんので、保険会社から全損と評価されても、新車特約に入っていなければ車両保険による補償は上限190又は120万円までしか受けられません。

新車を購入して3年後、交通事故に遭い相手側に70%の過失がある場合、全損190万円のうち70%を相手が補償してくれるので、車両保険に加入していれば残りの57万円を補償して貰えます。

しかし、3年間分の車両保険代10万5千円と、車両保険を使うことによる3等級下がった分の保険料を考えると、実際のところ約32万円程度しか車両保険の補償を受けていないことになります。

交通事故なんて今から先も恐らく起こさないのに全損の交通事故を起こしても32万程度しか車両保険に補償してもらえないのです。ばかばかしい話です。

3. スマホ料金を見直そう

通信費として大手キャリアをお使いの方は、携帯会社の見直しを行いましょう。

これだけでも毎月4~5千円は確実に節約して資産運用に回すことができます。

上記の表は、令和4年5月現在の各携帯会社のスマホの料金設定です。

同じ条件で比較するため、家族割りや複数年割等の割引及び通話オプション代は省いています。

各携帯会社の月額料金を比べてみると20GB以上のデータ量を使用される方については、断然楽天モバイルが格安で、他のキャリアより4千円お得です。

また、中容量帯の6GBのデータ量を使用されている方は、楽天モバイルかnuroが安く、やはり他のキャリアより4~5千円以上お得です。

私は、キャリア携帯から格安SIMのUQモバイルやQTモバイルに乗り換え、その後昨年から楽天モバイルを利用しています。

令和4年7月から1GB月額料金0円のサービスが終了し、3GBまで月額料金1,078円に値上がりしましたが、それを差し引いても楽天モバイルがお得なので詳しく説明します。

楽天モバイルは、使用したデータ量によって通信料金が、

- 0~3GB 1,076円

- 3~20GB 2,178円

- 20GB以上 3,278円

3段階に代わりますが、キャリアより断然安く、使用したデータ量により通話料金が変わるシステムなので格安SIMのように契約ギガ数を超過したため割高な超過データ分の追加料金を支払うことはありません。

また、複数年縛りの割引や家族割り等はありませんし、アプリを使用しての通話になりますので通話オプション代はかかりません。

楽天モバイルのデメリットとしては、「楽天回線エリア」が他のキャリアに比べると狭いところですが、エリア外(「パートナー回線エリア」)でも毎月5GBまでは利用でき、上限を超えても1Mbpsで通信できます。

スマホの携帯会社を楽天モバイルに変えたことにより毎月+4千円を資産運用に充てることができました。

各携帯会社の通話プランやオプション、通信料金については、下記サイトを参考にさせて頂きました。

↓ ↓ ↓ ↓ ↓

次回は、「初心者が資産運用をするなら、リスクの少ない米国投資信託の株式投資が一番いい」ことについて説明したいと思います。

なお、前回の「50代が資産運用すべき理由」の記事についても読んでいただけたら嬉しいです。

コメント